Máme tu nový rok a s ním aj povinnosť vysporiadať si svoje dane za ten predchádzajúci. S výpočtom ročného zúčtovania dane za zamestnancov (RZD) vám vieme pomôcť, no určite vás pri vypĺňaní žiadostí zahrnú nespočetným množstvom otázok. Preto sme vám zosumarizovali dôležité informácie, ktoré pomôžu nielen vám, ale aj vašim zamestnancom.

Kedy môže zamestnanec požiadať zamestnávateľa o vykonanie ročného zúčtovania?

Základnou podmienkou pri podávaní žiadosti je, že zamestnanec nesmie mať iné príjmy ako z pracovného pomeru, t. j. má výhradne príjmy na pracovnú zmluvu alebo z dohody.

Nesmie mať v roku 2025 príjmy zo živnosti, prenájmu, z prevodu hnuteľných či nehnuteľných vecí, zo zahraničia, alebo iné príjmy. V takom prípade má zamestnanec povinnosť podať si daňové priznanie sám.

O ročné zúčtovanie žiada zamestnanec prostredníctvom predpísaného formulára Žiadosť o vykonanie RZD najneskôr do 16. 2. 2026. V prípade ak svoju žiadosť nepodá v zákonom stanovenej lehote, zamestnávateľ mu do 10.3.2026 vystaví Potvrdenie o zdaniteľnom príjme a zamestnanec si podáva daňové priznanie sám.

Ako vyplniť formulár Žiadosti o vykonanie ročného zúčtovania dane?

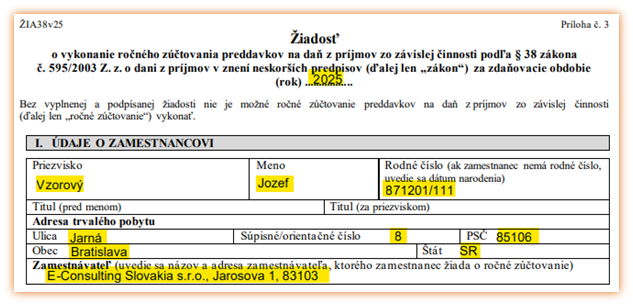

Časť I. – Údaje o zamestnancovi

V nadpise žiadosti zamestnanec uvádza rok, za ktorý žiada o vysporiadanie dane – v tomto prípade rok 2025. Ďalej v časti I. uvádza svoje osobné údaje a názov zamestnávateľa, ktorého žiada o vykonanie ročného zúčtovania dane.

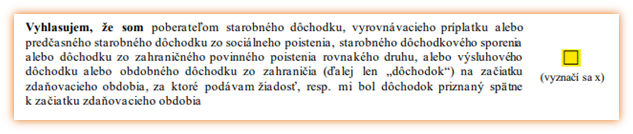

Vyhlásenie bezprostredne nasledujúce pod tabuľkou s osobnými údajmi zamestnanca vyznačuje iba ten zamestnanec, ktorý je k 1.1.2026 poberateľom dôchodku a to buď: starobného, predčasného, výsluhového dôchodku, starobného dôchodkového sporenia alebo dôchodku zo zahraničného povinného poistenia, či vyrovnávacieho príplatku, alebo mu bol dôchodok spätne priznaný.

Nasledujúcemu Vyhláseniu v časti I. venuje pozornosť obzvlášť cudzinec – nerezident. Ak si chce uplatniť v ročnom zúčtovaní dane nárok na niektorú z nezdaniteľných častí alebo daňový bonus. V takom prípade je dôležité, či úhrn zdaniteľných príjmov zo zdrojov na území Slovenskej republiky tvorí aspoň 90% z úhrnu celosvetových príjmov zamestnanca. Ak áno, políčko sa vyznačí krížikom.

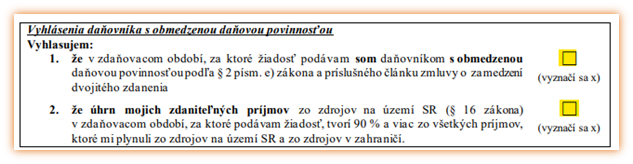

Časť II. – Uplatnenie nezdaniteľných častí základu dane

V časti II. vypĺňa údaje iba zamestnanec, ktorý si uplatňuje nezdaniteľnú časť na manželku (manžela).

Kto si môže uplatniť?

Nezdaniteľnú časť základu dane na manželku (manžela) je možné si uplatniť len v prípade, ak manželka (manžel) žije s daňovníkom v spoločnej domácnosti a zároveň spĺňa aspoň jednu z uvedených podmienok:

- stará sa o vyživované maloleté dieťa, žijúce s daňovníkom v domácnosti

- alebo v príslušnom zdaňovacom období poberá peňažný príspevok na opatrovanie

- prípadne bola zaradená do evidencie uchádzačov o zamestnanie

- alebo sa považuje za občana so zdravotným postihnutím alebo za občana s ťažkým zdravotným postihnutím

Počet mesiacov splnenia podmienky pre uplatnenie je ten, kedy boli splnené podmienky k 1. dňu daného mesiaca (napríklad ak bola manželka nezamestnaná uvedie sa počet mesiacov v ktorých bola k 1. dňu zaradená v evidencii uchádzačov o zamestnanie).

Za vlastný príjem manželky (manžela) sa považuje dosiahnutý príjem v príslušnom zdaňovacom období vrátane: príjmu z podnikania a SZČO, príjmu z prenájmu, príjmy z kapitálového majetku, náhrady príjmu počas PN, nemocenské dávky, materské, podpora v nezamestnanosti. Takto vyčíslený úhrn príjmov sa znižuje o zaplatené poistné na verejné zdravotné a sociálne poistenie.

Do príjmu manželky (manžela) sa naopak nezahŕňajú štátne sociálne dávky – ako je rodičovský príspevok, príspevok pri narodení dieťaťa, či prídavok na dieťa.

Príjem manželky sa nedokladuje, za uvedenú čiastku si zodpovedá osoba podpisujúca žiadosť.

Splnenie podmienky pre uplatnenie nároku dokladá zamestnanec žiadajúci o ročné zúčtovanie adekvátnymi potvrdeniami: potvrdenie o období evidencie manželky (manžela) z úradu práce, kópiu rodného listu dieťaťa o ktoré sa manželka (manžel) stará, potvrdenie o priznaní štatútu občana s ťažkým zdravotným postihnutím.

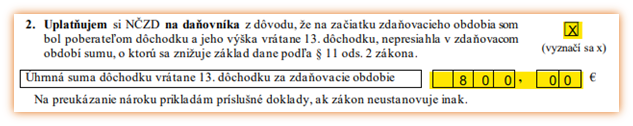

Bod 2. sa týka zamestnancov, ktorí sú poberateľmi dôchodku (starobný, výsluhový, predčasný). Tento bod a teda krížik vyznačí len ten dôchodca, ktorého ročný dôchodok je menší ako nezdaniteľná časť základu dane t.j. 5 753,79 €. a ak bol uznaný dôchodcom už na začiatku zdaňovacieho obdobia teda k 1.1.2025. Následne je potrebné uviesť úhrnnú sumu dôchodku vyplatenú počas príslušného roka vrátane 13. dôchodku – pozor do úhrnu sa nezapočítava suma súbežne vyplácaného vdovského dôchodku alebo dávok v hmotnej núdzi.

Nárok na uplatnenie nezdaniteľnej časti je dôchodca povinný preukázať hodnoverným potvrdením Sociálnej poisťovne o výške vyplateného dôchodku.

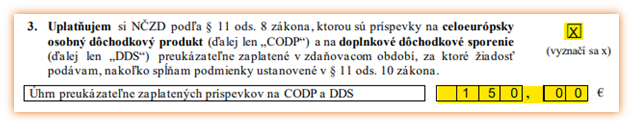

Bod 3. vypĺňa zamestnanec, ktorý si chce uplatniť nezdaniteľnú časť na príspevky na DDS (dobrovoľný – tzv. tretí pilier dôchodkového systému).

Nezdaniteľná časť je daná ako suma zamestnancom zaplatených príspevkov počas príslušného roka, najviac však do sumy 180 €.

Pre uplatnenie nároku je podmienkou aby bola zmluva uzatvorená po 31.12.2013. Ak bola účastnícka zmluva uzatvorená skôr, musí byť zmenená dodatkom k zmluve na podmienky platné v dôchodkovom sporení po 1.1.2014.

Úhrn zaplatených príspevkov je zamestnanec povinný preukázať potvrdením, ktoré mu vystaví dôchodcovská správcovská spoločnosť.

Časť III. – Uplatnenie daňového bonusu na vyživované dieťa

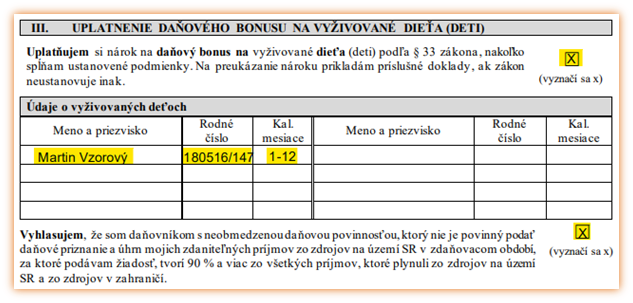

Časť III. vypĺňa zamestnanec len vtedy, ak si v priebehu zdaňovacieho obdobia u zamestnávateľa neuplatňoval daňový bonus a mal naň nárok, alebo mu nebol v niektorom kalendárnom mesiaci vyplatený. Vtedy vyznačí políčko krížikom a do tabuľky sa uvedú údaje o dieťati a mesiace, v ktorom nebol daňový bonus vyplatený.

Nárok na daňový bonus si môže rodič uplatňovať na dieťa ktoré je súčasne vyživované, nezaopatrené a žijúce s daňovníkom v spoločnej domácnosti. Nárok si za príslušné kalendárne mesiace uplatňuje vždy iba jeden z rodičov, nie obaja súčasne.

Pozornosť je potrebné venovať aj Vyhláseniu pod tabuľkou s údajmi o deťoch. Ide o prehlásenie zamestnanca (je jedno či je rezident alebo nerezident), kde deklaruje, že úhrn jeho zdaniteľných príjmov zo zdrojov na území SR tvorí najmenej 90% zo všetkých jeho príjmov za rok 2025.

Ak by totiž zamestnanec poberal za daný kalendárny rok aj príjmy v zahraničí a tieto boli v celkovom úhrne vyššie ako je 10% jeho zdaniteľných príjmov za celý rok, stráca nárok na daňový bonus.

Pre uplatnenie daňového bonusu musí zamestnanec zároveň musí predložiť náležité doklady: rodný list dieťaťa, potvrdenie o návšteve školy.

Časť IV. – Uplatnenie daňového bonusu na zaplatené úroky

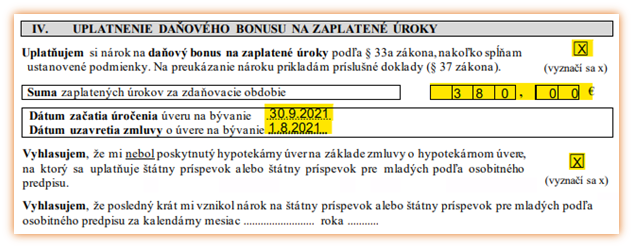

V prípade, že má zamestnanec hypotekárny úver na bývanie je možné v ročnom zúčtovaní požiadať o daňový bonus na zaplatené úroky.

Pri zmluvách o úvere na bývanie uzatvorených do 31.12.2023 platia nasledovné pravidlá pre uplatnenie:

- jedná sa o úver na bývanie definovaný podľa §1 ods. 6 a 7 zákona č. 90/2016 Z.z. o úveroch na bývanie, ide o nehnuteľnosť určenú na bývanie (byt, dom)

- suma daňového bonusu je daná ako 50% zo zaplatených úrokov v príslušnom kalendárnom roku, najviac však 400 € ročne, pričom výška úrokov musí byť vypočítaná z poskytnutého úveru najviac však zo sumy 50 000 € na jednu nehnuteľnosť.

- daňový bonus na zaplatené úroky sa môže uplatniť počas piatich bezprostredne po sebe nasledujúcich rokov, počnúc mesiacom, v ktorom sa začalo úročenie tohto úveru.

- ku dňu podania žiadosti o úver na bývanie mal zamestnanec najmenej 18 a najviac 35 rokov,

- priemerný mesačný príjem dosiahnutý za kalendárny rok predchádzajúci kalendárnemu roku, v ktorom bola zmluva uzatvorená, nepresiahol 1,3 násobok priemernej mesačnej mzdy zamestnanca v hospodárstve SR zistenej Štatistickým úradom SR.

Pri zmluvách o úvere na bývanie uzatvorených po 31.12.2023 platia nasledovné pravidlá pre uplatnenie:

- jedná sa o úver na bývanie definovaný podľa §1 ods. 6 a 7 zákona č. 90/2016 Z.z. o úveroch na bývanie (úver s lehotou splatnosti najmenej 5 a najviac 30 rokov, zabezpečený záložným právom k tuzemskej nehnuteľnosti), ide o nehnuteľnosť určenú na bývanie (byt, dom) a zároveň nehnuteľnosť slúžiacu výlučne k vlastnému bývaniu daňovníka.

- suma daňového bonusu je daná ako 50% zo zaplatených úrokov v príslušnom kalendárnom roku, najviac však 1200 € ročne, pričom výška úveru nie je limitovaná ako pri zmluvách do 31.12.2023.

- daňový bonus na zaplatené úroky sa môže uplatniť počas piatich bezprostredne po sebe nasledujúcich rokov, počnúc mesiacom, v ktorom sa začalo úročenie tohto úveru.

- ku dňu podania žiadosti o úver na bývanie mal zamestnanec najmenej 18 a najviac 35 rokov,

- priemerný mesačný príjem dosiahnutý za kalendárny rok predchádzajúci kalendárnemu roku, v ktorom bola zmluva uzatvorená, nepresiahol 1,6 násobok priemernej mesačnej mzdy zamestnanca v hospodárstve SR zistenej Štatistickým úradom SR.

Ak zamestnanec počas roka 2025 poberal z úradu práce príspevok na zvýšenú splátku úveru na bývanie, nestráca nárok na vyplatenie daňového bonusu na zaplatené úroky.

Nárok na uplatnenie daňového bonusu na zaplatené úroky je zamestnanec povinný preukázať potvrdením od príslušnej banky.

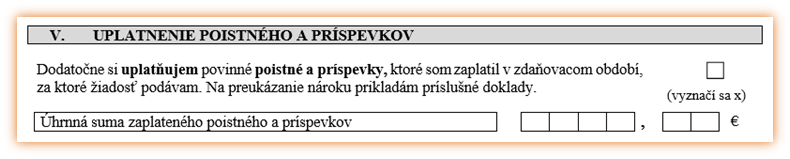

Časť V. – Uplatnenie poistného a príspevkov

Časť V. vypĺňa ten zamestnanec, ktorý si v priebehu zdaňovacieho obdobia platil povinné poistné a príspevky sám (vrátane nedoplatku z ročného zúčtovania poistného).

O zaplatení poistného a príspevkov sa predkladá hodnoverný doklad, (napr. potvrdenie o zaplatení) ktorý je povinnou prílohou k žiadosti.

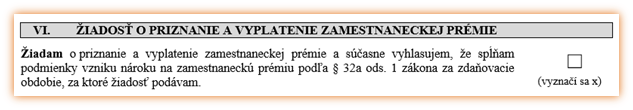

Časť VI. – Žiadosť o priznanie a vyplatenie zamestnaneckej prémie

Časť VI. – v tejto časti žiada zamestnanec o priznanie a vyplatenie zamestnaneckej prémie. Nakoľko však pri aktuálne nastavených podmienkach už žiadnemu zamestnancovi nevznikne nárok na zamestnaneckú prémiu, je tento bod irelevantný a teda jeho vyznačenie nemá žiaden význam.

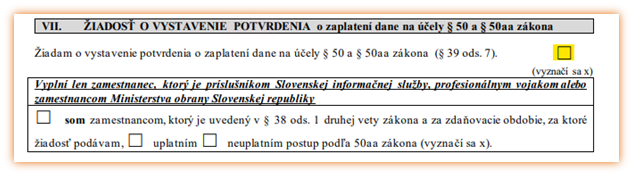

Časť VII. – Žiadosť o vystavenie potvrdenia o zaplatení dane na účely § 50 zákona

Časť VII. vyznačuje zamestnanec, ktorý má záujem darovať 2% zo zaplatenej dane rodičom alebo niektorej z registrovaných neziskových organizácií. Ak túto časť vyznačí krížikom, po spracovaní ročného zúčtovania automaticky obdrží potvrdenie na tento účel.

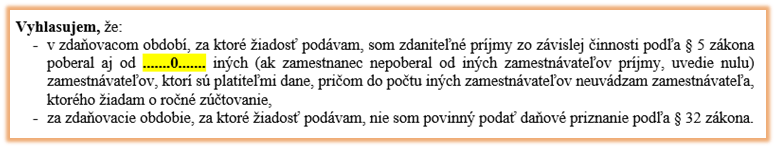

Záver Žiadosti o ročné zúčtovanie dane

V závere žiadosti je nutné uviesť počet iných zamestnávateľov (okrem toho, ktorého zamestnanec žiada o vykonanie ročného zúčtovania dane) a príjmy doložiť rovnakým počtom potvrdení o zdaniteľných príjmoch z týchto zamestnaní. Ak nemal iných zamestnávateľov, uvedie sa nula.

V neposlednom rade nezabudnúť na dátum a podpis zamestnanca.

Dátum na žiadosti nesmie byť uvedený neskorší, ako je zákonom stanovená lehota, teda 16. 2. 2026.

Potrebujete pomôcť so mzdovým účtovníctvom?

Prenechajte účtovné starosti odborníkom. Postaráme sa o spracovanie miezd alebo kompletné vedenie účtovníctva v Česku aj na Slovensku. Napíšte nám na info@e-cons.cz a my s vami radi prediskutujeme možnosti spolupráce.

Ekonomika firmy na jednom místě a digitálně

Získejte více času na rozvoj svého podnikání a předběhněte konkurenci.

Účetnictví a reporting

Vyměňte šanony za propojený online účetní ekosystém včetně reportů na míru. Pomůžeme s implementací i vedením účetnictví, nebo doplníme vaši interní účtárnu.

Mzdy a personalistika

Digitalizujte mzdové účetnictví, docházky i tvorbu a podpisy pracovních smluv. Zpracování mezd pak nechte na nás – nebo budeme spolupracovat s vaším interním payroll týmem.

Poradenství a daně

Neztrácejte čas googlováním! Zeptejte se našich odborníků nejen na účetnictví a daně. Poradíme také, jak se zbavit papírování, zefektivnit procesy nebo vyměnit ERP. Jsme tu pro vás.

Rozhodněte se pro změnu. My najdeme řešení

Propojujeme externí a interní účetnictví

Zkombinujte výhody interní účtárny a outsourcingu. Získáte nonstop přehled a nižší náklady. Jak to funguje?

• Účetnictví: Sdílíte doklady online. Aplikace automaticky vytěží obsah a zaúčtuje je. Faktury schvalujete elektronicky včetně doplnění metadat (zakázky/střediska/činnosti).

• Mzdy a HR: Personální agendu od nástupů po docházky spravujete v online portálu. Informace automaticky putují do nástroje pro zpracování mezd.

My se postaráme o správnost účtování, reporting a spolehlivé fungování vašeho digitálního ekosystému.

Digitalizujeme korporáty i start-upy

Administrativa není jen nuda, ale taky černá díra na peníze. Své o tom ví velcí i malí. Díky digitalizaci a aplikacím v cloudu:

• významně snížíte náklady na zpracování mezd a účetnictví;

• zjednodušíte a vyjasníte interní procesy;

• máte více času na práci, která vás baví.

Technologie vás při růstu nenechají ve štychu – na dvojnásobný počet faktur nebo mezd nepotřebujete dvakrát tolik účetních.

Rozjedeme to rychleji, než byste čekali!

Digitalizace začíná výběrem a nastavením chytrých nástrojů, které vám ušetří čas i peníze.

1. Na úvodní schůzce probereme vše důležité.

2. Propojíte nás s kompetentní osobou z vaší firmy.

3. Implementace proběhne během 14 dnů až 1 měsíce.

Pokud stojí za to nejdřív upravit některé interní procesy, na rovinu vám to řekneme. Nenecháme vás vyhodit peníze oknem.