Benefity jsou v současnosti běžnou součástí odměňování zaměstnanců a jsou i oblíbeným nástrojem při lákání zaměstnanců nových. Nabídka možných benefitů je hodně široká a podmínky jejich využití jsou rovněž poměrně různorodé. Tento článek by Vám měl usnadnit Vaše rozhodování a objasnit Vám, jaké benefity jsou pro zaměstnavatele výhodné poskytovat z hlediska daňové uznatelnosti a jaký dopad mají i na zdanění u zaměstnance.

V článku se vychází z několika zákonů: zákon č. 586/1992 Sb., o daních z příjmů (§6 odst. 9), zákon č. 589/1992 Sb., o pojistném na sociální zabezpečení a zákonem č. 592/1992 Sb., zákon o pojistném na všeobecné zdravotní pojištění a dalších.

Peněžní a nepeněžní benefit

Benefity mohou mít peněžní a nepeněžní formu. Za peněžní benefity považujeme ty, kdy zaměstnavatel poskytne zaměstnanci nějaký finanční obnos. Nejčastěji to jsou různé příspěvky na kulturu, sport a rekreaci, příplatky na dopravu, vzdělávací kurzy a dary k životním výročím. Použití peněžního benefitu není většinou přesně určeno (není například stanoveno konkrétní divadelní představení), ale je určena jen oblast, za kterou má být tento peněžní obnos vynaložen. Jednoduše se jedná jen o peněžní obnos, ne o poukazy, vstupenky apod.

Nepeněžní benefity se vyznačují tím, že se nejedná o finanční obnos a často se nedá přesně určit jejich finanční hodnota. Jedná se často o různé individuální úpravy pracovní doby (pružná pracovní doba, práce z domova, sickdays), navýšení počtu dní dovolené nad rámec zákona, poukazy a vstupenky nebo poskytnutí firemního automobilu pro soukromé účely. Nejznámějším nepeněžním benefitem jsou stravenky.

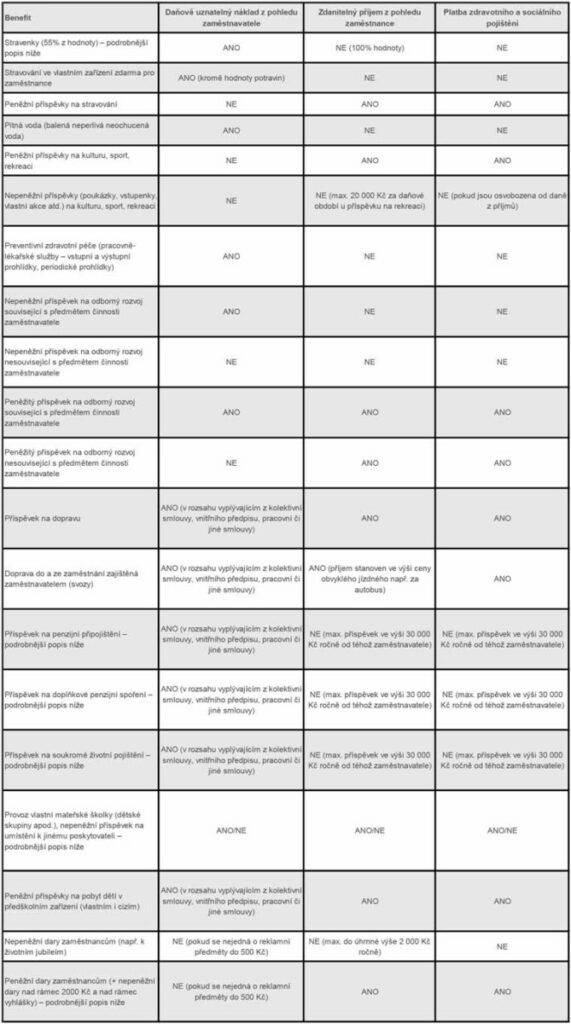

Obecně se dají benefity shrnout tak, že většina peněžních plnění je z pohledu zaměstnavatele daňově neuznatelný náklad a pro zaměstnance je to zdanitelný příjem podléhající odvodům pojistného.

Naopak nepeněžní benefity lze často zahrnout do daňových nákladů a nejsou zdanitelným příjmem pro zaměstnance, tudíž ani nepodléhají odvodům pojistného. U nepeněžních plnění se vykytuje také mnoho omezení a limitů, kterými je nutno se řídit.

Stravování

Stravování je jedním z nejrozšířenějších benefitů. Stravování pro zaměstnance lze poskytnout buď zavedením vlastní podnikové jídelny, zajištění stravování u jiného poskytovatele nebo poskytnutím stravenek.

Pokud zaměstnavatel provozuje vlastní jídelnu, tak provoz této jídelny je u zaměstnavatele daňově uznatelným nákladem. Avšak hodnota potravinpotřebných k přípravě jídla je daňově uznatelná jen do výše příjmů plynoucích z prodeje připravených jídel. Pokud tedy zaměstnavatel poskytuje ve své jídelně zaměstnancům jídlo bezplatně (nevzniká žádný příjem) jsou náklady na pořízení potravin pro zaměstnavatele nedaňovým nákladem. Z pohledu zaměstnance je toto bezplatně poskytované jídlo nedaňový příjem (nemusí ho tedy danit).

Jako dalším benefitem souvisejícím se stravováním je poskytování stravenek. Pro zaměstnance se jedná o nepeněžní příjem, který je výhradně určen k nákupu potravin (ať už hotových jídel v restauracích nebo surových potravin v obchodech). Z hlediska daňové uznatelnosti pro zaměstnance se jedná o plně osvobozený příjem od daně z příjmů. Z pohledu zaměstnavatele lze jako daňový náklad uplatnit jen 55% z hodnoty stravenky, maximálně 58 Kč na jednu stravenku, což je zákonem stanovená hranice. Maximální hranice se vypočítá jako 70% z horního limitu zákonné sazby stravného příslušejícího zaměstnanci při pracovní cestě trvající 5-12 hodin (v současné době je limit 69 – 82 Kč). Zbývajících 45% buď zaměstnavatel zahrne do nedaňových nákladů nebo v častějších případech je předepíše k úhradě zaměstnanci. Aby měl zaměstnanec nárok na tento benefit musí za den odpracovat alespoň 3 hodiny.

Nárok na stravenky nebo bezplatné stravování ve firemní jídelně zaměstnance nemá, pokud je na pracovní cestě. Při pracovních cestách se výše poskytovaného stravného vyměřuje dle sazeb uvedených v zákoníku práce.

Příspěvky na penzijní připojištění, doplňkové penzijní spoření a životní pojištění

Příspěvky od zaměstnavatele na penzijní pojištění jsou pro zaměstnance nezdanitelným příjmem max. do výše 30 000 Kč ročně od téhož zaměstnavatele (tato částka se vztahuje v souhrnu na všechny tři pojištění). Pokud příspěvky v souhrnu převýší uvedenou hranici, musí být částka, o kterou je hranice překročena, zahrnuta zaměstnancem do základu daně z příjmů a odvádí se z ní sociální a zdravotní pojištění.

Pro osvobození tohoto příjmu je však v zákoně stanoveno ještě několik podmínek. Hlavní podmínkou je, že k výplatě plnění z tohoto pojištění musí dojít až po 60 kalendářních měsících a současně nejdříve v roce dovršení 60 let pojištěnce. Stejné podmínky platí i u příspěvků na doplňkové penzijní spoření a životní pojištění. Výplatou však v tomto případě není myšleno případné pojistné plnění vyplývající z uzavřené smlouvy, ale například dílčí či průběžné výběry. V případě předčasné výplaty nebo ukončení smlouvy osvobození příspěvku od daně na straně zaměstnance zaniká a celá částka příspěvků poskytnutých zaměstnavatelem v uplynulých 10 letech se stává příjmem ze závislé činnosti (v přiznání se uvede jako zvláštní příjem).

Z pohledu zaměstnavatele příspěvky lze zahrnout do daňových nákladů, pokud má zaměstnanec příslušné pojištění či připojištění sjednané dle zákonem uvedené formy (dle příslušného zákona – zákona č. 42/1994 Sb., zákona č. 427/2011 Sb., § 6 odst. 16 zákona o dani z příjmů).

Vlastní zařízení pro děti (mateřské školky)

V nové úpravě zákona má zaměstnavatel na výběr, zda výdaje na provoz tohoto zařízení zahrne do daňových nákladů nebo bude zařízení financovat ze zisku po zdanění (nedaňové náklady). Toto rozhodnutí následně ovlivňuje i zaměstnance.

V případě, že zaměstnavatel výdaje na provoz zahrnuje do daňových nákladů, je pro zaměstnance hodnota nepeněžního příspěvku zdanitelným příjmem, který podléhá zdravotnímu a sociálnímu pojištění. Naopak, pokud zaměstnavatel zahrne výdaje do nedaňových nákladů, je to pro zaměstnance výhodné. V tomto případě je tento benefit pro zaměstnance nezdaňovaným výnosem a nepodléhá odvodům sociálního a zdravotního pojištění.

Obdobnými pravidly se řídí i nepeněžní příspěvky na služby hlídaní dětí zajišťované jinými poskytovateli. Jednoduše, pokud zaměstnavatel příspěvek uvádí v daňových nákladech, je pro zaměstnance zdanitelným příjmem a musí dojít k odvodu sociálního a zdravotního pojištění. Naopak pokud je příspěvek pro zaměstnavatele nedaňovým nákladem, může zaměstnanec tento příspěvek zahrnout do nezdanitelných výnosů a nemusí odvádět sociální a zdravotní pojištění.

Z uvedeného vyplývá, že příspěvek musí být zdaněn a to buď na straně zaměstnavatele nebo na straně zaměstnance.

Dary a odměny zaměstnancům

Z pohledu zaměstnavatele jsou jakékoli dary zaměstnancům (peněžní i nepeněžní) nedaňovým nákladem. Výjimku tvoří reklamní a propagační předměty do hodnoty 500 Kč. Tyto reklamní předměty musí být označeny jménem nebo ochrannou známkou společnosti a s výjimkou tichého vína nesmí podléhat spotřební dani.

Dalšími náklady na odměnění zaměstnanců, které si může zaměstnavatel zahrnout do daňově uznatelných nákladů, jsou výdaje související s výplatou odměn u příležitostí vyjmenovaných v § 14 vyhlášky č. 114/2002 Sb., o FKSP.

Jedná se o výdaje

- za mimořádnou aktivitu ve prospěch zaměstnavatele (pomoc při požáru a jiných živelných událostí, za aktivitu humanitárního a sociálního charakteru),

- při pracovních výročích 20 a každých dalších 5 let,

- při životním jubileu 50 a každých dalších 5 let,

- při prvním odchodu do starobního nebo invalidního důchodu pro invaliditu třetího stupně.

Z pohledu zaměstnance jsou peněžní i nepeněžní odměny poskytnuté v návaznosti na výše uvedené události zdanitelným příjmem a jsou zahrnuty do vyměřovacího základu pro sociální a zdravotní pojištění, pokud byly zaměstnavatelem evidovány jako daňový výdaj.

Pro zaměstnance jsou však osvobozena nepeněžní plnění do celkové výše 2 000 Kč za rok, pokud zaměstnavatelem nebyly zahrnuty do daňových nákladů. Tedy nejednalo se o odměny dle výše uvedeného paragrafu.

Nepeněžní plnění, která jsou pro zaměstnance osvobozena od daní z příjmů, nejsou zahrnovány do vyměřovacího základu daně pro výpočet sociálního a zdravotního pojištění. Naopak všechny dary a odměny podléhající dani z příjmů se do vyměřovacího základu zahrnují.

Použití firemního automobilu pro soukromé účely

Náklady související s provozem automobilu jsou pro zaměstnavatele daňově uznatelné. Příjmem z používání firemního auta pro soukromé účely je pro zaměstnance dle zákona 1% ze vstupní ceny vozidla za každý započatý kalendářní měsíc poskytnutí vozidla. Tento příjem podléhá dani z příjmů a zahrnuje se do vyměřovacího základu pro odvod pojistného.

Náklady na čerpání pohonných hmot spotřebovaných pro soukromé účely zaměstnanců, pokud to vyplývá z kolektivní, pracovní nebo jiné smlouvy popřípadě vnitřního předpisu a za předpokladu, že jsou automobily využívání na zlepšení pracovních a sociálních podmínek, může zaměstnavatel tyto náklady zahrnout do daňových výdajů. Zlepšením sociálních a pracovních podmínek je myšleno použití vozidla na cestu z bydliště do zaměstnání a zpět, doprava na rekreaci, atd …

Z pohledu zaměstnance je čerpání pohonných hmot na účet zaměstnavatele (např. karty CCS) a jejich následné neuhrazení zaměstnavateli považováno za zdanitelný příjem, který se zahrnuje do vyměřovacího základu pro odvod pojistného.

Veronika Kahounová

Accounting Consultant Assistant

Ekonomika firmy na jednom místě a digitálně

Získejte více času na rozvoj svého podnikání a předběhněte konkurenci.

Účetnictví a reporting

Vyměňte šanony za propojený online účetní ekosystém včetně reportů na míru. Pomůžeme s implementací i vedením účetnictví, nebo doplníme vaši interní účtárnu.

Mzdy a personalistika

Digitalizujte mzdové účetnictví, docházky i tvorbu a podpisy pracovních smluv. Zpracování mezd pak nechte na nás – nebo budeme spolupracovat s vaším interním payroll týmem.

Poradenství a daně

Neztrácejte čas googlováním! Zeptejte se našich odborníků nejen na účetnictví a daně. Poradíme také, jak se zbavit papírování, zefektivnit procesy nebo vyměnit ERP. Jsme tu pro vás.

Rozhodněte se pro změnu. My najdeme řešení

Propojujeme externí a interní účetnictví

Zkombinujte výhody interní účtárny a outsourcingu. Získáte nonstop přehled a nižší náklady. Jak to funguje?

• Účetnictví: Sdílíte doklady online. Aplikace automaticky vytěží obsah a zaúčtuje je. Faktury schvalujete elektronicky včetně doplnění metadat (zakázky/střediska/činnosti).

• Mzdy a HR: Personální agendu od nástupů po docházky spravujete v online portálu. Informace automaticky putují do nástroje pro zpracování mezd.

My se postaráme o správnost účtování, reporting a spolehlivé fungování vašeho digitálního ekosystému.

Digitalizujeme korporáty i start-upy

Administrativa není jen nuda, ale taky černá díra na peníze. Své o tom ví velcí i malí. Díky digitalizaci a aplikacím v cloudu:

• významně snížíte náklady na zpracování mezd a účetnictví;

• zjednodušíte a vyjasníte interní procesy;

• máte více času na práci, která vás baví.

Technologie vás při růstu nenechají ve štychu – na dvojnásobný počet faktur nebo mezd nepotřebujete dvakrát tolik účetních.

Rozjedeme to rychleji, než byste čekali!

Digitalizace začíná výběrem a nastavením chytrých nástrojů, které vám ušetří čas i peníze.

1. Na úvodní schůzce probereme vše důležité.

2. Propojíte nás s kompetentní osobou z vaší firmy.

3. Implementace proběhne během 14 dnů až 1 měsíce.

Pokud stojí za to nejdřív upravit některé interní procesy, na rovinu vám to řekneme. Nenecháme vás vyhodit peníze oknem.