Minimální mzda, maximální vyměřovací základ

S účinností k 1.1.2021 dochází k navýšení minimální mzdy ze 14.600 Kč na 15.200 Kč. Hodinová sazba minimální výše mzdy se zvyšuje z 87,30 Kč na 90,50 Kč.

Maximální vyměřovací základ sociálního pojištění, a tedy i limit pro vyšší daňovou sazbu v roce 2021 činí 1.701.168 Kč. Měsíční limit pro vyšší daňovou sazbu v roce 2021 činí 141.764 Kč.

Změny v oblasti sociálního zabezpečení

Měsíční příjem zaměstnanců zakládající účast na nemocenském pojištění je od 1.1.2021 navýšen z původních 3.000 Kč na 3.500 Kč. Dohody o pracovní činnosti tak nebudou nově podléhat odvodům až do výše 3.499 Kč/měsíc.

Změny v daňové legislativě

Dne 31.12.2020 byla ve sbírce zákonů zveřejněna novela zákona o daních z příjmů, tzv. „daňový balíček 2021.“ Tato novela přináší tři zásadní změny týkající se zpracování mzdové agendy:

Navýšení slevy na poplatníka

V rámci daňového balíčku došlo zároveň také k navýšení slevy na poplatníka o 3.000 kč, tedy na 27.840 Kč. Měsíčně se pak jedná o částku 2.320 Kč. Pro rok 2022 je pak schváleno další navýšení slevy na poplatníka opět o 3.000 Kč, tedy na 30.840 Kč.

Zrušení superhrubé mzdy

Počínaje rokem 2021 se daň již nebude počítat z tzv. superhrubé mzdy (tedy hrubé mzdy navýšené o odvody zaměstnavatele), ale z příjmu poplatníka. Současně s touto změnou dochází také ke zrušení solidárního zvýšení daně.

Namísto původního výpočtu daně jsou nově zavedeny klouzavě progresivní sazby daně, přičemž sazba 15 % bude použita pro příjem do 48násobku průměrné mzdy (pro rok 2021 jde o částku 1.701.168 Kč, měsíčně pak 141.764 Kč) Částka nad tento limit podléhá již zdanění sazbou 23 %.

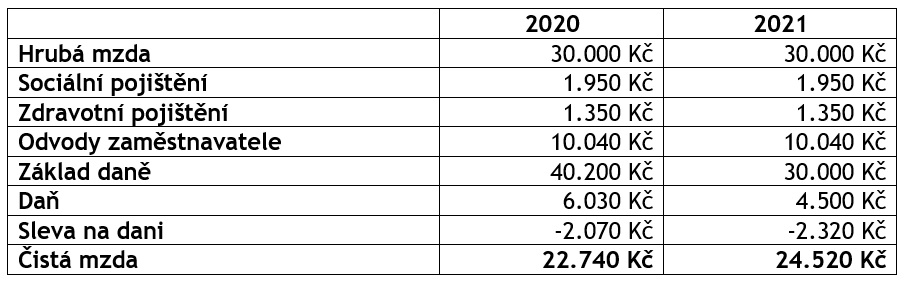

Výše uvedené legislativní změny přinesou navýšení čistého příjmu fyzických osob a představují tudíž určitou formu podpory v aktuální finančně náročné době. Níže uvádíme příklady výpočtu mzdy dle postupu platného pro rok 2020 a 2021 pro porovnání dopadu uvedených změn:

Stravenkový paušál

Daňový balíček dále přináší novou alternativu podpory stravování zaměstnanců. Jedná se o tzv. stravenkový paušál, tedy peněžní příspěvek na stravování. Cílem tohoto opatření je zjednodušení administrativy a omezení vedlejších poplatků souvisejících s užíváním stravenek. Stravenkový paušál je u zaměstnance osvobozený od daně za jednu směnu do výše 70 % stravného, které náleží při služební cestě trvající 5-12 hodin v tzv. státní sféře. Pro rok 2021 se jedná o částku 108 Kč, 70 % z ní tedy činí 75,60 Kč Kč. Musí být však vyplácen pouze za směny, ve kterých zaměstnanec odpracoval alespoň 3 hodiny. Nelze jej také uplatnit ani za dny, za které zaměstnanci vznikl nárok na stravné.

Stravenkový paušál by měl být vždy poskytován nad rámec sjednané odměny za práci, jelikož se jedná o nenárokový benefit.

Novela zákoníku práce

V létě roku 2020 vstoupila v platnost novela zákoníku práce přinášející celou řadu legislativních změn. Některé nabyly účinnosti již v minulém roce, níže uvedené jsou však účinné teprve od roku 2021:

Dovolená

S účinností od 1.1.2021 platí nová právní úprava, která zcela mění dosavadní pojetí dovolené. Jejím hlavním přínosem je spravedlivější posuzování nároku na dovolenou u zkrácených úvazků a zaměstnanců s nerovnoměrným rozvržením pracovní doby.

Hlavní změna spočívá v tom, že nárok na dovolenou bude nově vykazován v hodinách na místo dnech, jak tomu bylo doposud. Také pro vznik nároku na dovolenou je nově rozhodující počet odpracovaných hodin (zda byl odpracován týdenní fond) a nikoliv dnů. Základní výměra dovolené zůstává čtyřtýdenní. Zákon umožňuje tři různé metody výpočtu, které se mohou v důsledku zaokrouhlování v ojedinělých případech o 1 hod lišit.

Zaměstnanci, který vykonával pro zaměstnavatele v rámci kalendářního roku práci po dobu 52 týdnů, vzniká dovolená za kalendářní rok. Pokud zaměstnanci právo na dovolenou za kalendářní rok nevznikne, má nárok na její poměrnou část, za předpokladu, že odpracoval alespoň čtyři týdny v roce. Poměrná část bude počítána jako 1/52 stanovené týdenní pracovní doby, vynásobena roční výměrou dovolené.

Příklad výpočtu dovolené zaměstnance, který neodpracoval celý rok:

Zaměstnanec s týdenní pracovní dobou 40 hodin a nárokem na 5 týdnů dovolené nastoupil do zaměstnání 1. září a do konce roku odpracoval 17 týdnů + 3 dny. Vzniklo mu tedy právo na 17/52 jeho dovolené. Ke 3 směnám navíc se nepřihlíží.

Pro výpočet nároku musím nejprve zjistit jaká je poměrná část dovolené za jeden týden:

40 (tj. týdenní úvazek zaměstnance) / 52 (tj. počet týdnů v roce) = 0,769

Nárok na dovolenou tedy činí:

17 (tj. počet odpracovaných týdnů) * 0,769 (tj. poměrná část dovolené) * 5 (roční nárok dovolené v týdnech) = 66 hodin

Nově také dochází k úpravě podmínek krácení dovolené, kdy krácení bude možné pouze v případě neomluvené absence, a to pouze v rozsahu neomluvených zameškaných hodin. Krácení dovolené za dlouhodobou (omluvenou) absenci v nové právní úpravě sice nenajdete, nově jsou ale namísto toho pro účely posouzení nároku na dovolenou některé typy absencí považovány za „odpracované“ pouze do výše 20násobku týdenní pracovní doby v kalendářním roce, pokud zaměstnanec v daném roce odpracoval alespoň 12násobek sjednané týdenní pracovní doby. Jedná se o dočasnou pracovní neschopnost, karanténu, rodičovskou dovolenou nebo některé osobní překážky. Pokud je absence zaměstnance v daném kalendářním roce delší, nárok na dovolenou mu za tuto absenci nad limit již nevzniká. V konečné fázi bude výsledný zůstatek dovolené v případě dlouhodobých absencí srovnatelný jako v předchozích letech. Mění se tedy především způsob výpočtu.

Příklad na výpočet nároku s absencemi:

Zaměstnanec pracoval v 1. pololetí (26 týdnů) po celou stanovenou týdenní pracovní dobu a ve 2. pololetí (26 týdnů) byl v pracovní neschopnosti. Pracuje 40 hodin týdně, má nárok na 5 týdnů dovolené.

Za 1. pololetí mu vzniká nárok za 26 týdnů za 2. pololetí pouze za 20 týdnů (pracovní neschopnost je uznána jako odpracovaná pouze do 20násobku týdenní pracovní doby. Vzniká mu tedy právo na 46/52 jeho dovolené.

Pro výpočet nároku musím nejprve zjistit jaká je poměrná část dovolené za jeden týden:

40 (tj. týdenní úvazek zaměstnance) / 52 (tj. počet týdnů v roce) = 0,769

Nárok na dovolenou tedy činí:

46 (tj. počet odpracovaných týdnů) * 0,769 (tj. poměrná část dovolené) * 5 (roční nárok dovolené v týdnech) = 177 hodin

Sdílené pracovní místo

Cílem jeho zavedení je vytvoření flexibilnějších podmínek pro ty zaměstnance, kteří nemůžou pracovat na plný úvazek. O jednu pracovní pozici se budou moci nově dělit dva nebo i více zaměstnanců s kratší pracovní dobou, ale stejnou pracovní náplní. Tito zaměstnanci si můžou sami rozvrhnout pracovní dobu dle jejich časových možností tak, aby naplnili průměrnou týdenní pracovní dobu v rámci čtyřtýdenního vyrovnávacího období. Podmínkou pro zavedení tohoto institutu je uzavření individuální dohody mezi zaměstnavatelem a jednotlivými zaměstnanci. Tato dohoda může být zakomponována i do znění pracovní smlouvy. Sdílené pracovní místo je možné rozvázat písemnou dohodou, nebo výpovědí z dohody i bez uvedení důvodu s patnáctidenní výpovědní dobou. Tím ale nezaniká pracovní poměr. Zaměstnanec tedy nadále zůstává v pracovní poměru.

Rekapitulace opatření souvisejících s nákazou COVID-19 s dopadem do mzdové oblasti

Legislativním opatřením, jejichž cílem bylo zmírnit dopady na zaměstnavatele v souvislosti se šířením nákazy COVID-19, jsme se již dříve detailně zabývali v samostatných článcích. Nyní bychom rádi zrekapitulovali, která opatření nadále zůstávají v platnosti, a doplnili jejich případné změny.

Programy Antivirus

Nadále zůstává v platnosti kompenzační program Antivirus, ve kterém může zaměstnanec žádat o příspěvky na náhradu mzdy v následujících režimech:

Režim A:

– Karanténa prvních 14 kalendářních dnů, kdy zaměstnavatel zaměstnanci hradí 60 % průměrného redukovaného výdělku;

– Od 1.10.2020 platí nově program Antivirus Plus, který v rámci režimu A podporuje výlučně ty zaměstnavatele, jestliže překážka v práci vznikla z důvodu nuceného uzavření provozu (restaurace, prodejny). V tomto případě bude zaměstnavatelům kompenzován příspěvek 100 % vyplacené náhrady mzdy a odvodů, maximálně ve výši 50.000 Kč za zaměstnance měsíčně. Podrobněji jsme se tomuto režimu věnovali již v samostatném článku https://www.e-cons.cz/post/program-antivirus-a-plus.

Režim B:

– Překážky na straně zaměstnavatele z důvodu nařízení karantény či péče o dítě významné části zaměstnanců (zaměstnanec pobírá náhradu 100 % z průměrného výdělku);

– Překážky na straně zaměstnavatele z důvodu omezení dostupnosti vstupů nezbytných k činnosti (zaměstnanec pobírá náhradu 80 % z průměrného výdělku);

– Překážky na straně zaměstnavatele z důvodu omezení poptávky po službách, výrobcích a jiných produktech firmy (zaměstnanec pobírá náhradu 60 % z průměrného výdělku).

Náhrada kompenzací se nevztahuje na zaměstnance ve výpovědní lhůtě. Podmínkami pro získání příspěvků jsou dodržování zákoníku práce a výplata mzdy a odvodů za daný měsíc. Pro uplatnění náhrad je třeba, aby byla společnost do programu zaregistrována a následně zasílala na úřad práce měsíční vyúčtování za ty měsíce, za které chce kompenzace u státu uplatnit. Toto vyúčtování je tvořeno čestným prohlášením ve formě .pdf a souborem ve formátu .xlsx, obsahujícím konkrétní data zaměstnanců a částky vyplacené náhrady mzdy, včetně odvodů zaměstnavatele, přičemž se podává za každý režim samostatně. Vyúčtování musí být odesláno na úřad práce elektronicky, a to vždy do konce následujícího měsíce po období, kterého se týká.

Ošetřovné

Nadále platí tzv. „krizové ošetřovné“ zavedené po uzavření škol v říjnu 2020. Nárok na něj vzniká zaměstnancům pečujícím o děti mladší 10 let, navštěvující školské zařízení, které je z důvodu vládních opatření uzavřeno, popř. o děti, jež se nemohou výuky zúčastnit z důvodu nařízení karantény v rodině. Ošetřovné též náleží za péči o starší děti, závislé na péči jiné osoby nebo využívající služby denních či týdenních stacionářů a obdobných zařízení. Nárok na ošetřovné mají též osoby pracující na DPP/DPČ, pokud je z jejich příjmu odváděno sociální pojištění.

Krizové ošetřovné je vypláceno ve výši 70 % z denního vyměřovacího základu, minimálně však v částce 400 Kč na den.

Zaměstnanci žádají o ošetřovné vyplněním formuláře dostupného na webových stránkách ČSSZ (https://eportal.cssz.cz/web/portal/tiskopisy-zoppd-m), kde jim je v rámci vyplňování vygenerováno také číslo Žádosti o ošetřovné, pod nímž bude dávka evidována. Formulář následně zaměstnanec vytiskne, podepíše a odevzdá svému zaměstnavateli, který jej odešle na ČSSZ. Není tedy již třeba zajišťovat potvrzení ze školského zařízení o jeho uzavření. Ve formuláři zaměstnanec také vyznačí dny, kdy o dítě pečoval. V rámci žádosti o ošetřovné je možné vyznačit jako dny péče také víkendy a státní svátky, nárok však nelze uplatnit na dny školních prázdnin. Formulář je třeba vyplňovat na každý měsíc samostatně.

Ekonomika firmy na jednom místě a digitálně

Získejte více času na rozvoj svého podnikání a předběhněte konkurenci.

Účetnictví a reporting

Vyměňte šanony za propojený online účetní ekosystém včetně reportů na míru. Pomůžeme s implementací i vedením účetnictví, nebo doplníme vaši interní účtárnu.

Mzdy a personalistika

Digitalizujte mzdové účetnictví, docházky i tvorbu a podpisy pracovních smluv. Zpracování mezd pak nechte na nás – nebo budeme spolupracovat s vaším interním payroll týmem.

Poradenství a daně

Neztrácejte čas googlováním! Zeptejte se našich odborníků nejen na účetnictví a daně. Poradíme také, jak se zbavit papírování, zefektivnit procesy nebo vyměnit ERP. Jsme tu pro vás.

Rozhodněte se pro změnu. My najdeme řešení

Propojujeme externí a interní účetnictví

Zkombinujte výhody interní účtárny a outsourcingu. Získáte nonstop přehled a nižší náklady. Jak to funguje?

• Účetnictví: Sdílíte doklady online. Aplikace automaticky vytěží obsah a zaúčtuje je. Faktury schvalujete elektronicky včetně doplnění metadat (zakázky/střediska/činnosti).

• Mzdy a HR: Personální agendu od nástupů po docházky spravujete v online portálu. Informace automaticky putují do nástroje pro zpracování mezd.

My se postaráme o správnost účtování, reporting a spolehlivé fungování vašeho digitálního ekosystému.

Digitalizujeme korporáty i start-upy

Administrativa není jen nuda, ale taky černá díra na peníze. Své o tom ví velcí i malí. Díky digitalizaci a aplikacím v cloudu:

• významně snížíte náklady na zpracování mezd a účetnictví;

• zjednodušíte a vyjasníte interní procesy;

• máte více času na práci, která vás baví.

Technologie vás při růstu nenechají ve štychu – na dvojnásobný počet faktur nebo mezd nepotřebujete dvakrát tolik účetních.

Rozjedeme to rychleji, než byste čekali!

Digitalizace začíná výběrem a nastavením chytrých nástrojů, které vám ušetří čas i peníze.

1. Na úvodní schůzce probereme vše důležité.

2. Propojíte nás s kompetentní osobou z vaší firmy.

3. Implementace proběhne během 14 dnů až 1 měsíce.

Pokud stojí za to nejdřív upravit některé interní procesy, na rovinu vám to řekneme. Nenecháme vás vyhodit peníze oknem.